2021-06-21 09:56 | 來源:上海證券報 | 作者:馬嘉悅 | [基金] 字號變大| 字號變小

?Choice數據顯示,本周天賜材料接待了兩百余家機構的調研,其中出現了凱豐投資、源樂晟、淡水泉、和諧匯一等多家知名百億級私募的身影。...

近日,天賜材料的一次調研吸引了眾多知名百億級私募的目光。

Choice數據顯示,本周天賜材料接待了兩百余家機構的調研,其中出現了凱豐投資、源樂晟、淡水泉、和諧匯一等多家知名百億級私募的身影。

記者采訪獲悉,天賜材料近期備受關注與其布局電解液儲能市場有直接關系。業內人士直言,拋開個股來說,儲能產業作為風電和光伏的配套設施,有望進入高速發展期,產業鏈上的龍頭股潛力巨大。

天賜材料備受關注

知名公私募機構的扎堆調研讓天賜材料備受市場關注。

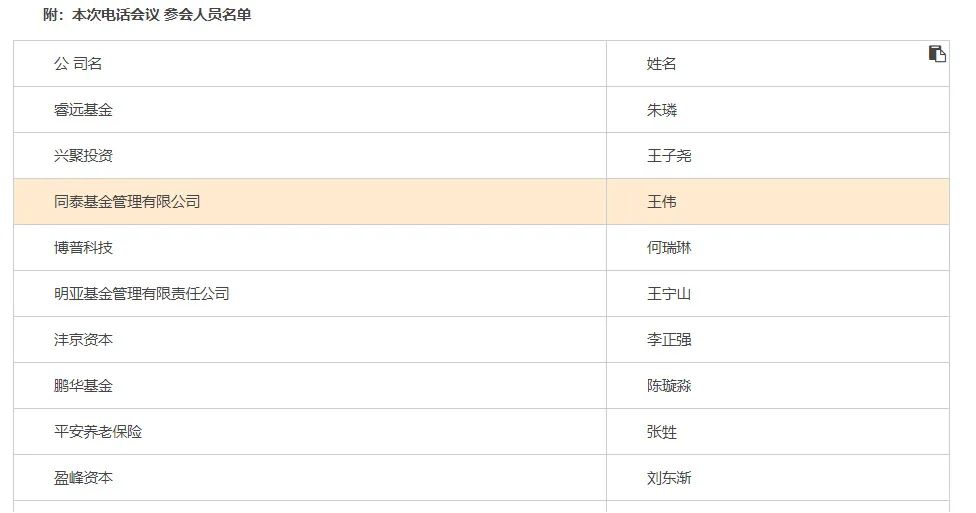

Choice數據顯示,本周多家知名機構調研天賜材料。比如睿遠基金、博時基金、易方達基金等公募機構,以及凱豐投資、源樂晟、淡水泉、和諧匯一等多家知名百億級私募。其中,源樂晟基金經理楊建海還親自參與調研。

從調研記錄來看,天賜材料布局電解液儲能市場的相關動作成為機構關心的重點。

資料顯示,6月11號天賜材料就公告稱公司定增募集資金總額預計不超過16.65億元,其中3.19億元擬投入年產18.5萬噸日用化工新材料項目;2.68億元擬投入年產2萬噸電解質基礎材料及5800噸新型鋰電解質項目,1.93億元擬投入年產40萬噸硫磺制酸項目;1.55億元擬投入年產10萬噸鋰電池電解液項目。

因此,在近期的調研中,機構對于15萬噸六氟磷酸鋰項目的擴產、公司在生產磷酸鐵的優勢等細節進行了提問。

儲能產業方興未艾

記者采訪獲悉,公私募機構對天賜材料的跟蹤更多源于其對儲能產業鏈的關注。

“需求端的牽引是企業最核心的原動力,碳達峰和碳中和的全球共識長期將助推儲能系統需求增長,需求上升則將助力相關公司擴大潛在市場空間。”滬上一家百億級私募人士直言。

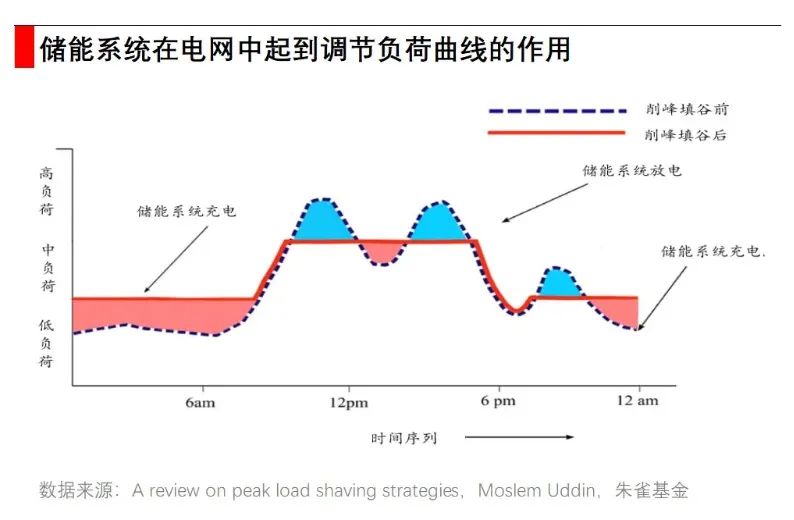

朱雀基金分析稱,2020年,中國發電總量7.4萬億kWh,其中煤電發電量占比高達65%,占全球煤電總量的50.2%。降低煤電發電量,提高風電和光伏等清潔能源的比例,是實現碳中和的關鍵。但風電和光伏有明顯的季節性和波動性,風光發電占比提升將影響電力系統的穩定。儲能可以解決電力的供需時差(調峰),平滑風光的輸出頻率(調頻),減少電網側的輸送壓力,進而降低棄風棄光率,儲能這一賽道沒人愿意錯過。

緊密跟蹤尋找好股票

不過朱雀基金也指出,儲能實現商業化有三大要素,需求、安全和成本,最核心的是成本。需求是否真實有效,要看成本是否下降到足夠低,產生了盈利空間。公私募機構在調研天賜材料時也反復提及成本問題。

一位私募研究員也直言:“儲能產業鏈空間巨大,但目前仍需緊密跟蹤,一些公司開始量產的話,價格大概率會隨之下降,成本優勢如果不明顯,短期盈利表現也可能不太樂觀。”

另外,還有私募機構提示,二季度以來多只儲能概念股漲幅明顯,估值壓力逐步顯現,個人投資者需根據資金性質做出判斷,“短期入場大概率安全性較低,中長期持有或將表現不錯。”

Choice數據顯示,多只儲能領域標的近期股價表現亮眼。比如,截至本周五,天賜材料二季度以來漲幅高達108%,億緯鋰能同期漲幅則超過40%,陽光電源漲幅也接近40%。

《電鰻快報》

熱門

相關新聞