2025-03-11 08:45 | 來源:新浪基金 | 作者:俠名 | [基金] 字號變大| 字號變小

除此之外,從閆思倩旗下6只基金來看,近一年和近六個月的業績差距極為顯著。在近六個月中,業績最高的鵬華碳中和主題混合A漲幅高達178.39%,而業績最差的鵬華科技驅動混合...

在2025年的A股市場中,鵬華基金基金經理閆思倩管理的多只基金業績呈現出戲劇性分化。截至3月7日,其管理的鵬華碳中和主題A年內收益率高達80.22%,成立以來漲幅達78.81%,近半年漲幅達178.39%,穩居同類榜首第三;而另一只產品鵬華創新未來混合(LOF)自成立以來虧損超43%,管理規模自成立之初的80億元腰斬至21億元。

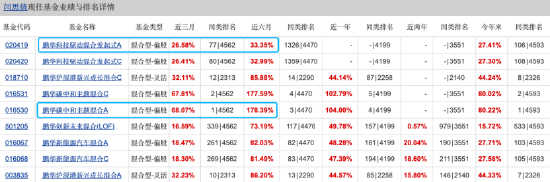

除此之外,從閆思倩旗下6只基金來看,近一年和近六個月的業績差距極為顯著。在近六個月中,業績最高的鵬華碳中和主題混合A漲幅高達178.39%,而業績最差的鵬華科技驅動混合發起式A漲幅僅為33.35%。同一基金經理管理的兩只產品業績差距超過五倍,這一現象背后折射出押注式投資策略的巨大風險與爭議。

閆思倩現任基金業績 數據來源:天天基金

具體來看,閆思倩管理的5只基金(鵬華碳中和主題、鵬華新能源汽車、鵬華滬深港新興成長、鵬華創新未來、鵬華科技驅動)在近年來表現懸殊。鵬華碳中和主題A憑借重倉人形機器人(20.990,1.46,7.48%)產業鏈龍頭股(如北特科技(49.700,-2.06,-3.98%)、兆威機電(161.170,2.37,1.49%)等)實現業績爆發。而鵬華新能源汽車混合因新能源板塊持續低迷,成為業績墊底產品之一。此外,其管理的發起式基金鵬華科技驅動雖成立不足一年,但通過分散布局半導體、AI等領域,年內仍錄得27.41%的收益。

閆思倩的投資風格以“全倉All in”著稱。上述產品業績的分化也源于閆思倩“霰彈槍式”策略:通過多只基金分別押注不同科技細分賽道,試圖捕捉市場風口。例如,鵬華碳中和聚焦機器人硬件,鵬華創新未來則偏向AI芯片和算力。

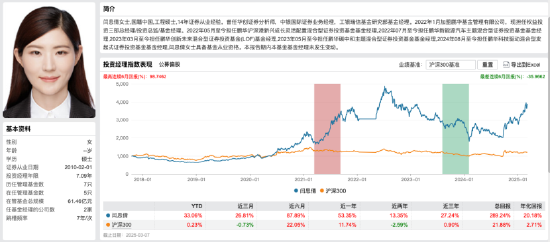

閆思倩個人簡介 數據來源:Wind

她在2024年四季報中明確表示,人形機器人是“未來10年大級別貝塔機會”,并認為國內企業有望在硬件制造優勢基礎上實現技術超車。這種對單一賽道的極致押注,雖在風口期帶來爆發式收益,如鵬華碳中和年內跑贏基準超70個百分點,但也導致基金凈值波動劇烈。

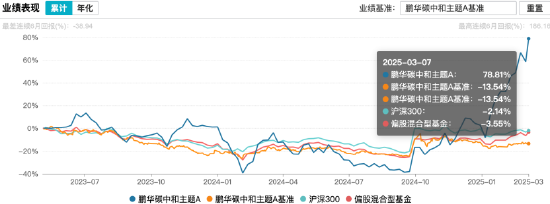

鵬華碳中和主題業績表現 數據來源:Wind

例如,鵬華碳中和在2024年上半年曾回撤超16%,同類排名墊底,直至四季度機器人概念爆發才逆襲。

鵬華碳中和主題季度漲幅 數據來源:天天基金

從鵬華碳中和四季度持倉來看,前十大重倉股的區間漲跌幅也大幅高于行業區間漲跌幅。

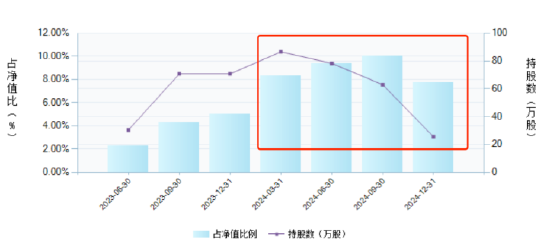

鵬華碳中和主題重倉持股 數據來源:Wind

市場爭議的焦點在于,這種策略本質上依賴“博傻理論”——即通過追逐市場熱點,賭后續資金接盤。盡管短期業績亮眼,但缺乏對基本面的深度研判。例如,其重倉的寒武紀(779.000,29.00,3.87%)-U雖在2024年暴漲387%,但鵬華創新未來卻連續四個季度減持該股,暴露出對估值泡沫的擔憂。

鵬華創新未來持股寒武紀變動明細 數據來源:天天基金

閆思倩的職業生涯充滿戲劇性。早年因管理工銀新能源汽車混合取得3倍回報,被譽為“新能源女神”;但轉戰鵬華基金后,其管理的產品一度虧損超40%,規模大幅縮水,被投資者嘲諷為“賭棍”。2024年5月,鵬華基金在其業績低谷期仍為其發行新基金,引發市場質疑“哪來的勇氣”。

這種評價分化反映了公募基金行業的深層矛盾:高彈性策略雖能打造明星產品,但普通投資者往往難以承受其波動風險。以鵬華碳中和為例,個人投資者占比超83%,而鵬華創新未來混合(LOF)個人投資者占比超91%,鵬華新能源汽車混合A個人投資者占比甚至高達97%,盡管收益亮眼,但多數人或許難以承受“過山車式”凈值波動。

業內人士表示,監管部門需加強對“風格漂移”基金的約束,同時推動投資者教育,避免盲目追逐短期業績。對于基金經理而言,如何在追逐創新與堅守價值之間找到平衡,將是長期課題。

閆思倩的“冰火兩重天”業績,既是科技投資浪潮的縮影,也揭示了押注式策略的潛在風險。對于普通投資者,選擇此類基金需謹記:高收益往往伴隨高波動,唯有認清自身風險偏好,方能避免成為市場博弈中的“最后一棒”。

《電鰻快報》

相關新聞