2019-11-29 09:00 | 來源:市值風云 | 作者:俠名 | [科創板] 字號變大| 字號變小

公告一經披露引起監管機構關注,11月15日,上交所對此次收購下發問詢函,重點關注交易的原因及必要性、交易作價及影響。

吉祥航空(13.890, 0.00, 0.00%)10億收購東方航空(5.120, 0.00, 0.00%)3.6%股權,是戰略布局還是債務騰挪?

原創: 市值風云

作者| 加二

流程編輯 |小白

11月9日,吉祥航空(603885.SH)發布重大資產購買公告:擬以10億收購上海吉道航企業管理有限公司(簡稱“吉道航”)100%股份。

吉道航是吉祥航空控股股東均瑤集團為參與東方航空非公開發行股票而設立的公司,沒有實際經營,主要資產是持有的東方航空3.60%股份。吉祥航空擬通過收購吉道航進一步增持東方航空股份,增強與東方航空的戰略合作關系。

公告一經披露引起監管機構關注,11月15日,上交所對此次收購下發問詢函,重點關注交易的原因及必要性、交易作價及影響。

一、兩大航空公司接近交叉持股

2019年6月,東方航空(600115.SH)非公開發行A股股票,吉祥航空、均瑤集團及吉道航以59.93億認購11.20億股。

在東方航空本次非公開發行前,吉祥航空已持有0.12億股東方航空H股股票(00670.HK)。

此次發行后,吉祥航空及其關聯方均瑤集團、吉道航取得東方航空發行完成后A+H股總股本10%的股份。

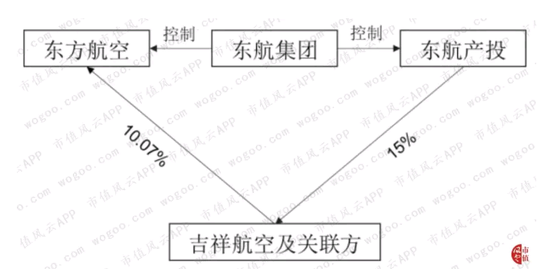

結合吉祥航空原始持股及非公開發行股份認購情況,吉祥航空及關聯方合計持有東方航空當前A+H總股本10.07%的股份。

東方航空控股股東東航集團全資子公司東方航空產業投資有限公司(簡稱“東航產投”),協議受讓均瑤集團、均瑤航投合計持有的吉祥航空非公開發行前總股本7%的股份;東航集團全資子公司東航產投認購吉祥航空非公開發行A股股票,取得吉祥航空發行完成后總股本的8.60%的股份。

結合前述協議轉讓及非公開發行股份認購情況,東航產投合計持有吉祥航空當前總股本15%的股份。

吉祥航空與東方航空都以上海為主基地,雙方增強戰略合作關系能加強在上海及周邊地區航線網絡開拓、業務數據共享等方面合作。同時,吉祥航空進一步增持東方航空股權,在委派董事會后將以權益法核算長期股權投資。

(來源:均瑤集團與東航集團簽署的《戰略合作框架協議》)

但好奇的是,吉祥航空為啥不在6月份東方航空非公開發行的時候一次性認購到位,而是先由關聯方吉道航認購,再轉手賣給吉祥航空呢?

吉祥航空表示,是因為受制于自身體量,無法獨立一次性參與認購,為防止持股機會被其他方獲取,邀請均瑤集團及其下屬公司參與認購。具體原因包括:

增強吉祥航空在前次交易中的話語權,減少交易不確定性對吉祥航空產生的影響;

避免上市公司短期資金壓力,保障上市公司穩健經營;

強化戰略合作關系,體現認購交易對吉祥航空長期發展促進作用。

二、上市公司承接吉道航21.61億債務

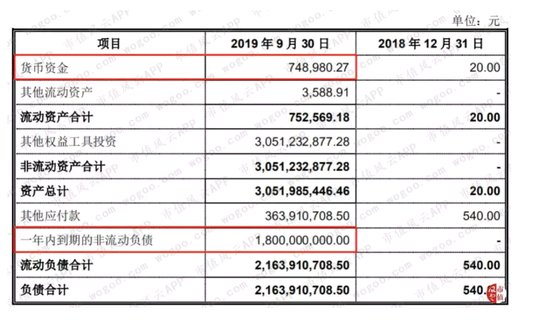

2018年7月,吉道航由均瑤集團出資10億設立。

截至2019年9月30日,吉道航凈資產賬面價值8.88億,本次交易評估值為10億,評估增值1.12億,增值率為12.60%。10億交易對價,剛好把均瑤集團的出資款補齊。

但吉祥航空要為此次收購承擔的可不止這10億。

截至2019年9月30日,吉道航賬上有21.64億負債,資產負債率高達70.90%。

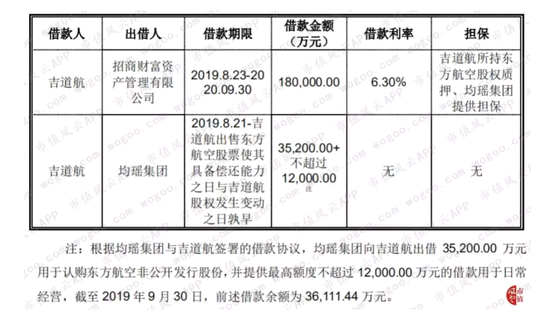

為籌集參與東方航空非公開發行認購的資金,吉航道已將持有的5.89億股東方航空股票及其孳息(額外收益)全部質押給招商財富資產管理有限公司,借款18億,由均瑤集團提供履約擔保。截至2019年9月30日,吉航道還向均瑤集團借款3.61億(無息)。

18億借款將在2020年9月30日到期。

根據協議約定,這次交易完成后,吉祥航空將以股東借款方式借給吉道航3.61億,用于其向均瑤集團償還股東借款。

也就是說,通過本次收購,吉祥航空從均瑤集團承接了吉道航21.61億的負債。

三、均瑤集團短期償債承壓

截至9月30日,均瑤集團資產負債率高達67.07%,流動比率僅0.72。

短期有息負債方面,均瑤集團短期借款129.88億,一年內到期的非流動負債63.16億,而賬上貨幣資金僅69.15億,短期償付壓力大。

(均瑤集團債券余額)

吉祥航空收購吉道航,一定程度上緩解了均瑤集團的償債壓力和資金風險。

四、對吉祥航空的財務影響

除了支付10億交易對價和3.61億股東借款,未來一年內吉祥航空還需要為吉道航償付18億的有息借款。但吉祥航空自身的償債壓力也不小。

截至9月30日,吉祥航空有息負債余額108.04億,其中短期借款為35.74億,一年內到期的非流動負債14.23億,長期借款58.07億,而貨幣資金僅27.86億。

2019年前三季度,吉祥航空營收130.04億,同比增長17.02%,但歸母凈利潤卻下滑13.84%至12.36億。

目前,吉祥航空資產負債率55.77%,這次交易完成后,資產負債率將升至60.37%。

交易完成后,吉祥航空將持有8.17%東方航空股份,公司向東方航空委派董事后,將采取權益法核算對東方航空的長期股權投資,投資收益將提高。

假設吉祥航空從2019年1月1日按8.17%持股比例對東方航空實現權益核算。那么,2019年1-9月,投資收益將達3.92億,占凈利潤23.96%。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:陳志杰

《電鰻快報》

熱門

相關新聞