2025-05-27 14:36 | 來源:新浪證券 | 作者:俠名 | [IPO] 字號變大| 字號變小

華曦達成立于2003年,是全球領先的智慧家庭生態解決方案提供商。公司業務包括硬件解決方案(AIHome基礎設施及AIHome設備)及由AIHome系統平臺提供的軟件解決方案的研發及銷...

近日,原新三板掛牌公司華曦達正式向港交所遞交了上市申請,中信建投(22.960,0.01,0.04%)國際擔任其獨家保薦人。

這并非華曦達首次沖擊資本市場。公司早在2022年7月就與世紀證券簽訂了輔導協議,擬公開發行股票并在北交所上市,但經歷三輪問詢后于去年2月主動撤回申請材料,A股IPO最終折戟。

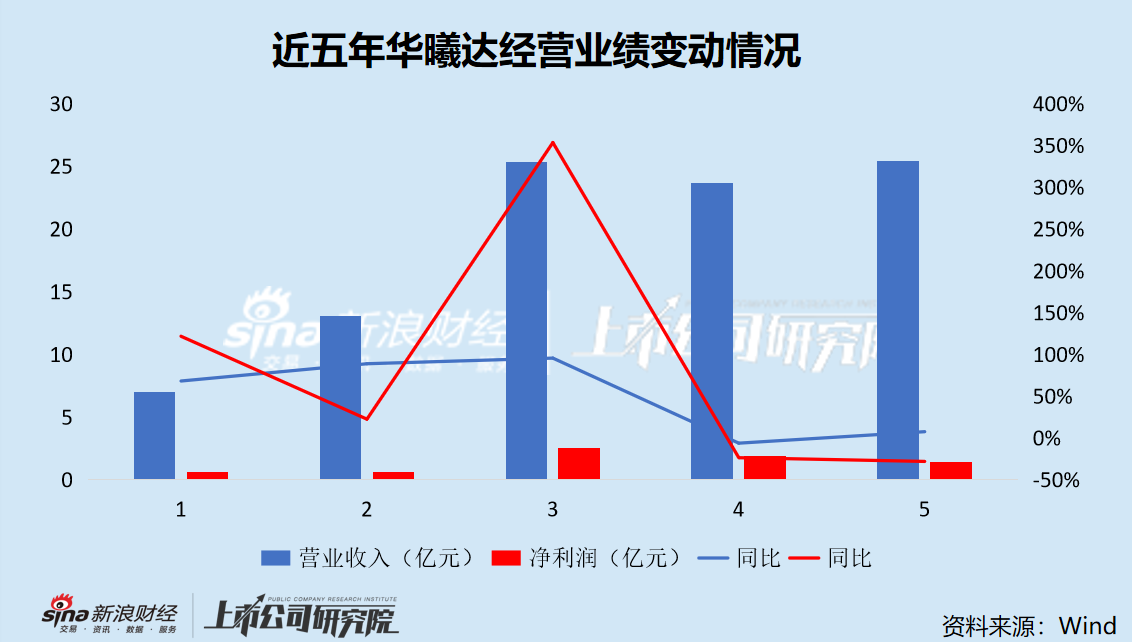

在北交所問詢階段,華曦達業績大幅增長的真實性及可持續性,連續三次遭到監管層靈魂拷問。不幸的是,一語成讖,華曦達近兩年凈利潤大幅下滑,與往年的快速增長趨勢形成刺目反差。此外,華曦達在前次IPO期間,存在頻繁變更主辦券商、會計差錯更正、遭到監管警示等情形。

關聯交易疑云

華曦達成立于2003年,是全球領先的智慧家庭生態解決方案提供商。公司業務包括硬件解決方案(AI Home基礎設施及AI Home設備)及由AI Home系統平臺提供的軟件解決方案的研發及銷售,并具備為全球客戶提供AI Home整體解決方案,構建AI Home生態的全棧能力。

根據弗若斯特沙利文的資料,在全球面向企業級客戶的AI Home解決方案市場中,按2024年收益計,華曦達是全球第八大提供商,也是中國第三大提供商。同時,華曦達以境外銷售為主,外銷占比超過90%。

頭頂亮眼光環的背后,華曦達的上市之路可謂一波三折。

2020年3月,華曦達與CGWS簽訂輔導協議,擬在新三板精選層掛牌,但輔導工作僅持續了一年便草草結束。

2022年7月,華曦達又與世紀證券簽訂輔導協議,擬首次公開發行股票并在北交所上市(下稱“前次IPO”),并向深圳證監局報送了輔導備案材料。次年6月,北交所正式受理公司上市申請。

根據北交所披露的招股說明書(下稱“A股招股書”),2020-2022年,華曦達的經營業績實現火箭式增長,營業收入從6.83億元增至25.29億元,歸母凈利潤從0.49億元增至2.51億元,3年復合增長率分別高達54.71%及72.38%,而同行業可比公司業績增幅在10%~30%之間。

2020-2022年華曦達業績增幅大幅高于同行業可比公司,但2023年收入增速放緩,合作的運營商由2022年的70家下降為41家,產品短期內復購率低。北交所在三輪問詢函中,均對公司“業績大幅增長的真實性及可持續性”發出“靈魂拷問”。更為可疑的是,公司曾因隱瞞關聯交易被深圳證監局出具警示函。

2020-2022年,華曦達貿易收入占比分別為3.83%、21.32%、28.67%,逐年升高,2021年、2022年第一大客戶為貿易商智慧媒體。據介紹,智慧媒體為華曦達副總經理陳京華的弟弟陳明及陳杰共同控制的企業;陳明的配偶魏晶持有公司667.50萬股的股份,為公司第四大股東;截至2023年12月1日,智慧媒體共有人員4名,包括2名實際控制人以及2名分別負責行政管理、財務工作的人員。

因華曦達未就與智慧媒體的關聯交易及時履行審議程序并披露,也未在2020年和2021年年度報告進行披露,深圳證監局于2023年6月對華曦達、董事長兼總經理李波、董事會秘書李建一、財務總監黨慧和副總經理陳京華采取出具警示函的行政監管措施。8月,全國股轉公司給予上述當事人通報批評的紀律處分,對時任董事會秘書楊方彥采取出具警示函的自律監管措施。

但有意思的是,華曦達似乎并不缺智慧媒體這樣一個代理人,因為二者有著相同的終端客戶——Altice。

A股招股書顯示,華曦達通過智慧媒體的終端客戶為歐洲跨國電信運營商Altice,而Altice下屬子公司Altice Labs又是華曦達的直接下游客戶(雙方于2020年開始合作)。華曦達2021年對Altice Labs的直接銷售收入為5056.57萬元,次年與其簽訂了框架協議,交易金額為7253.36萬元。

華曦達本可以將產品直接銷售給Altice,為何還要找個中間商?相關交易的價格是否公允?是否有利益輸送的嫌疑?

在問詢階段,北交所連續三次就公司“外銷及貿易收入的真實性”“通過智慧媒體與Altice交易的必要性和公允性”等提出質疑。

許是眼看北交所上市無望,華曦達于2024年1月主動撤回申請材料,A股IPO隨即按下暫停鍵。一直到今年5月,華曦達才重啟IPO,并轉道港交所上市。

根據港交所披露的招股說明書(下稱“H股招股書”),此前的質疑“一語成讖”。2023年,華曦達實現營業收入23.67億元,同比減少6.39%;錄得凈利潤1.91億元,同比大幅減少23.78%。2024年,公司營業收入恢復至2022年水平,但凈利潤繼續大幅減少28.23%,陷入“增收不增利”困局。

值得一提的是,被連環拷問后,華曦達與智慧媒體的交易額斷崖式下滑。2023-2024年,華曦達向智慧媒體的銷售額分別為5.75億元、4.35億元及2.68億元,銷售占比從22.7%大幅下降至10.6%。

財務數據多次差錯更正遭監管警示

除隱瞞關聯交易外,華曦達曾多次因會計差錯更正被監管警示。

2021年4月27日,華曦達發布《前期會計差錯更正公告》,對2019年的財務報表相關科目進行了追溯調整。同年6月,全國股轉公司掛牌公司管理一部出具了《關于對深圳市華曦達科技股份有限公司及相關責任主體采取口頭警示的送達通知》,對華曦達、董事長李波、時任財務負責人楊方彥采取口頭警示的自律監管措施。

2022年4月26日,華曦達再次發布《前期會計差錯更正公告》,對2020年度財務數據進行差錯更正,對以前年度報表進行追溯調整,導致2017年半年度利潤存在超額分配情況,超額分配的利潤金額為1027.73萬元。同年6月27日,全國股轉公司掛牌公司管理二部出具了《關于對深圳市華曦達科技股份有限公司及相關責任主體采取口頭警示的送達通知》,對華曦達、董事長李波、時任財務負責人楊方彥采取口頭警示的自律監管措施。

此外,前次IPO期間華曦達曾多次變更主辦券商,先后聘任國泰君安、CGWS、中天國富、東吳證券(7.900,0.05,0.64%)和世紀證券。對此,北交所在審核問詢函中要求華曦達說明主辦券商多次變更的原因。

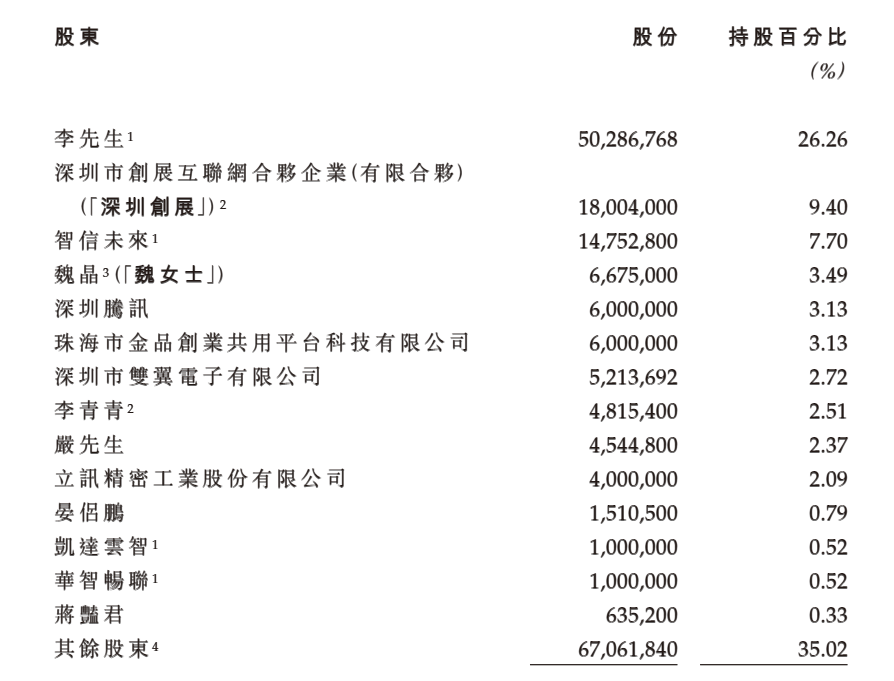

值得關注的是,2022年6月22日,華曦達主辦券商由東吳證券變更為世紀證券。短短一個月不到,世紀證券就參與華曦達定向發行,并最終成為了華曦達的股東。

問詢函回復顯示,2022年7月18日,華曦達與世紀證券簽署《附生效條件的股票認購合同》,世紀證券以25元/股的價格認購華曦達150萬股股票。兩天后,華曦達召開第五屆董事會第二十二次會議,同意公司定向發行,股票發行數量不超過800萬股,預計募集資金總額不超過2億元,擬用于補充流動資金和償還銀行借款。

上述定增于2022年10月完成,世紀證券認購金額與原計劃相同,為3750萬元。而華曦達與世紀證券簽訂上市輔導協議的日期為2022年7月13日,同日向深圳證監局報送了北交所上市輔導備案文件。也就是說,世紀證券在開始輔導華曦達北交所IPO后僅一周時間,就參與了華曦達定增。

對此,北交所在審核問詢函中要求世紀證券說明其入股華曦達的背景,以及入股華曦達是否影響其保薦工作的執業獨立性,是否符合《證券發行上市保薦業務管理辦法》等相關規定。

在世紀證券的輔導下,華曦達前次IPO存在多項信息披露問題,除長期“隱瞞”與第一大客戶之間的關聯交易外,還存在信息披露前后矛盾、未披露關鍵會計政策等問題。

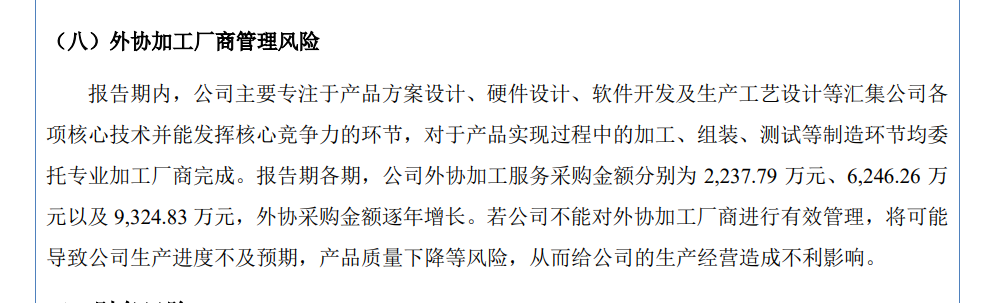

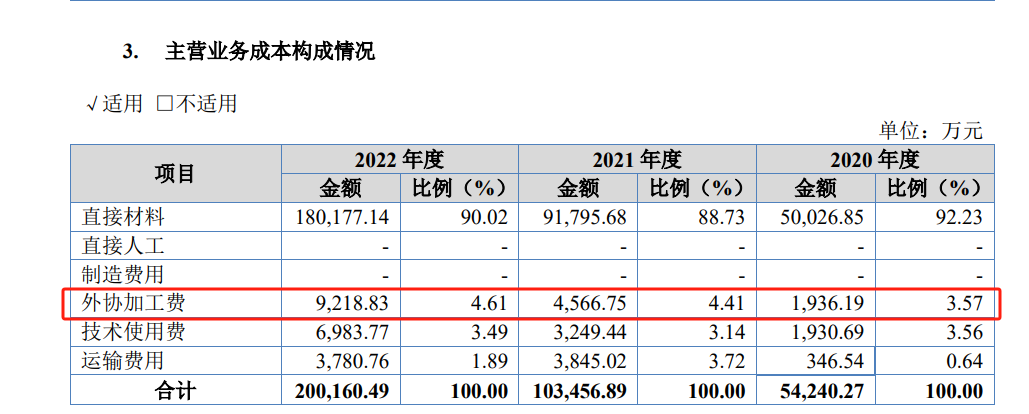

華曦達在A股招股書“風險因素”章節與“營業成本分析”章節披露的各期外協加工服務采購金額存在矛盾,尤其是2020年的金額相差高達1679.51萬元。

除了信披矛盾,華曦達也未按要求在A股招股書第七節“財務會計信息——金融工具具體會計政策”章節中,披露公司及可比公司在組合模式下具體的預期信用損失計提比例。

去年11月19日,華曦達發布公告稱,擬申請公司股票在全國中小企業股份轉讓系統終止掛牌。今年2月20日,全國股轉公司決定自2月24日起終止其股票掛牌。因華曦達摘牌并進入代辦專區,世紀證券不再履行持續督導職責,僅代為辦理信息披露及相關業務。

在華曦達H股招股書中,世紀證券已“銷聲匿跡”,公司披露的最后一名股東蔣艷君持有公司63.52萬股股份,持股比例為0.33%。這意味著,世紀證券要么已清倉華曦達股份,要么持股比例已降至無須披露的地步,被歸入“其余股東”行列。

《電鰻快報》

相關新聞