2022-12-13 11:09 | 來源:新浪證券 | 作者:俠名 | [IPO] 字號變大| 字號變小

招股書顯示,此次IPO,江河紙業擬募資19.75億元,其中9億元用于補充流動資金,其他資金分別用于年產20萬噸特種紙深加工項目、年產12萬噸特種紙深加工項目、年產3套智能造紙...

近日,河南江河紙業股份有限公司(以下簡稱“江河紙業”)將在深交所主板首發上會。

招股書顯示,此次IPO,江河紙業擬募資19.75億元,其中9億元用于補充流動資金,其他資金分別用于年產20萬噸特種紙深加工項目、年產12萬噸特種紙深加工項目、年產3套智能造紙成套設備及37套關鍵零部件項目、特種紙及造紙裝備研發中心建設項目等。

從上可以看出,公司募集資金一半左右用來補充流動性,或間接說明公司短期資金需求較大。

此外,公司對賭期期約倒計時還剩下兩個月。如江河紙業上市申請在2022年12月31日前未獲證監會批準或注冊,江河紙業實際控制人姜博恩、曾云有權以年化8%的利率回購廣州豫博所持江河紙業全部股份。

因此,此次江河紙業能否上市沖刺成功對其至關重要。

財務風險大盈利能力差 償還短期債務存資金缺口

招股書顯示,2018年末、2019年末、 2020年末和2021年9月末,公司流動比率分別為 0.75、0.72、0.81 和 0.82,速動比率分別為 0.52、0.49、0.47 和 0.37,流動比率和速動比率較低。

同時,公司的銀行借款主要以短期借款為主,截至2021年9月末,公司短期借款余額為 10.59億元,一年內到期的非流動負債余額為 9172.28萬元。而截止2021年9月末,公司貨幣資金為4.06億元,其中一半左右為受限資金。因此可以看出,公司短期債務償還資金缺口較大。

更為雪上加霜的是,公司的營收規模出現負增長,且盈利能力呈現下降趨勢,與行業趨勢背離。

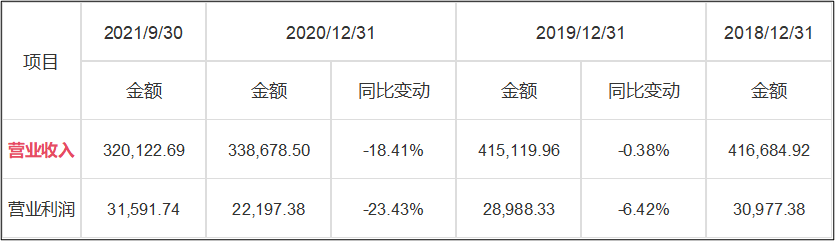

招股書顯示,2018年至2020年,公司營收分別為41.67億元、41.51億元及33.87億元;同比增速分別為-0.38%、-18.41%;同期營業利潤分別為3.1億元、2.9億元及2.22億元,同比增速分別為-6.42%、-23.43%。

來源:招股書

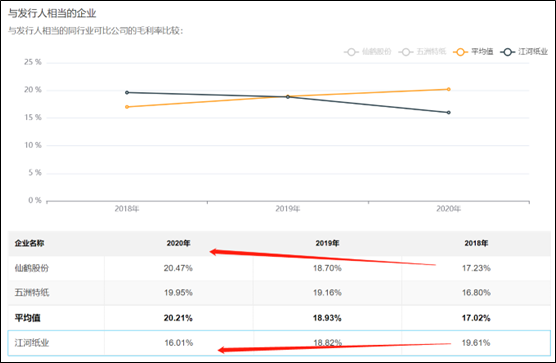

來源:招股書我們進一步發現,公司的毛利率逐年呈現下降趨勢,而可比同行毛利率卻呈現上升態勢。數據顯示,2018年至2020年,公司的毛利率分別為19.61%、18.825、16.01%;而同期可比公司的毛利率均值分別為17.02%、18.93%、20.21%。以上或透露出兩大信號,其一,毛利率弱于同行,或說明公司上下游核心競爭力或不敵同行;其二,公司的盈利能力呈現出下降趨勢。

為募資大幅拉估值?估值飆升無懼基本面變差的事實

我們發現,與公司業績持續變差形成較大反差的是,公司的估值卻在持續被抬升。

本次公司發行全部為新股,擬發行數量不超過6880萬股并計劃募資近20億元,且不低于本次發行完成后股份總數的25%。假設公司發行股份占比為25%,此時公司估值則達到80億元。

值得一提的是,公司最近一次增資為2020年12月4日。招股書顯示,2020年12月4日,江河紙業與員工持股平臺江威合伙簽訂《增資協議》,協議約定:江威合伙以貨幣方式向江河紙業投資人民幣3,162萬元,持有江河紙業186萬股,本次增資完成后,江河紙業的注冊資本將從10,134萬元增加至10,320萬元,增資價格系綜合考慮同期其他股東入股價格、本次入股性質及2020年6月30日的凈資產評估值協商確定,即17元/股。按此計算,公司此時估值為17.54億元。顯然,公司此次發行估值較上市前夕被大幅抬升。

值得一提的是,在上市前夕,公司估值短時間內出現頻繁波動。據悉,江河紙業在IPO前多次增資,2020年9-12月尤為頻繁,3個月內密集增資了五次,新增8名股東。

2020年9月,股份公司第一次增資,增資價格參考公司 2020年6月30日的凈資產評估值協商確定,即16 元/股;2020年10月,股份公司第二次增資,增資價格參考公司 2020年6月30日的凈資產評估值協商確定,即16元/股;2020年11月,股份公司第三次增資,增資價格經各方協商確定按投前估值 26億元確定,即26.68元/股,顯然較上次漲幅不少;2020年12月,股份公司第四次增資,增資價格系綜合考慮同期其他股東入股價格、本次入股性質及 2020年 6 月 30 日的凈資產評估值協商確定,即17元/股,此時公司估值約18億元左右。

綜上可見,公司上市前夕,公司短時間內估值定價較為波動,這或表明公司估值定價缺乏一定嚴謹性。公司在基本面業績持續惡化的情況下,公司估值卻不降反升。而此次沖刺上市,公司估值又被大幅抬升80億元左右。這是否暴露出公司亟需募集巨額資金補血的動機?

需要指出的是,公司上市前夕突擊引進外部股東也背負對賭協議。根據對賭協議,如江河紙業上市申請在2022年12月31日前未獲證監會批準或注冊,江河紙業實際控制人姜博恩、曾云有權以年化8%的利率回購廣州豫博所持江河紙業全部股份。

內控薄弱:轉貸、無真實性票據融資、充當資金通道

根據反饋意見顯示,在報告期內存在轉貸、無真實交易背景的票據融資、資金拆借、員工代收款、使用個人卡、現金交易等情形。

報告期內,江河紙業及其子公司存在為滿足貸款銀行受托支付要求,超過采購金額或者在無真實業務支持情況下,通過轉貸方式融資的情形。2018年度、2019年度、2020年度,發行人通過轉貸方式獲得的流動資金貸款額分別為8.04億元、8.49億元、1.58億元,扣除當年度向受托支付對象的采購額后,沒有真實業務支持的流動資金貸款金額分別為3.56億元、4.77億元、5752.88萬元。值得一提的是,公司上市進入輔導后對相關轉貸進行了清理。

招股書顯示,2018年、2019年和2020年,江河紙業及其子公司存在為他人提供銀行貸款資金走賬通道的情形,金額分別為8590.8萬元、19735萬元、1340萬元。公司收到銀行支付款項后,均已在收到款項后當日或次日將資金轉回給客戶。

2018年度、2019年度及2020年度,江河紙業申請開具無真實交易背景的票據貼現融資金額為11.35億元、10.64億元和7.32億元,扣除公司繳納保證金后實際融資金額分別為3.68億元、3.49億元和2.05億元。

江河紙業存在將向客戶收取的銀行承兌匯票向非銀行機構或個人貼現并取得資金的情形,2018年度、2019年度和2020年度發生額分別為7.71億元、3.71億元和9192.18萬元。

此外,江河紙業還向實控人及其家屬、職工拆借資金。報告期內,江河紙業存在與實際控制人及其親屬、職工及其親屬簽署《借款協議》,向職工(包括實際控制人及其親屬等關聯方)借款的情形,2018年末、2019年末公司借款本金余額分別為1.37億元、1.45億元。

江河紙業以職工個人名義開立了一張工商銀行(4.300, 0.03, 0.70%)準貸記卡,該個人卡主要用于日常經營中員工費用報銷、款項收支等。2018年度、2019年度、2020年度,公司經過該個人卡收款金額分別為931.24萬元、545.12萬元、703.35萬元,經過該個人卡付款金額分別為952.33萬元、542.17萬元和730.32萬元。

《電鰻快報》

熱門

相關新聞